資金調達のお悩みはお任せください!

最短お申込み当日に売掛債権を現金化。

業界最低水準の手数料で取扱いしています。

売掛債権や医療報酬債権、介護報酬債権など、入金まで時間のかかる債権を当社で買い取り、

支払い期日前に現金化することでお客様のキャッシュフローを改善いたします。

利用対象なのかわからない、赤字決算、他社の手数料が高い、他社からの乗り換えなど、どのようなことでもお気軽にご相談ください。

ご相談・査定料無料!

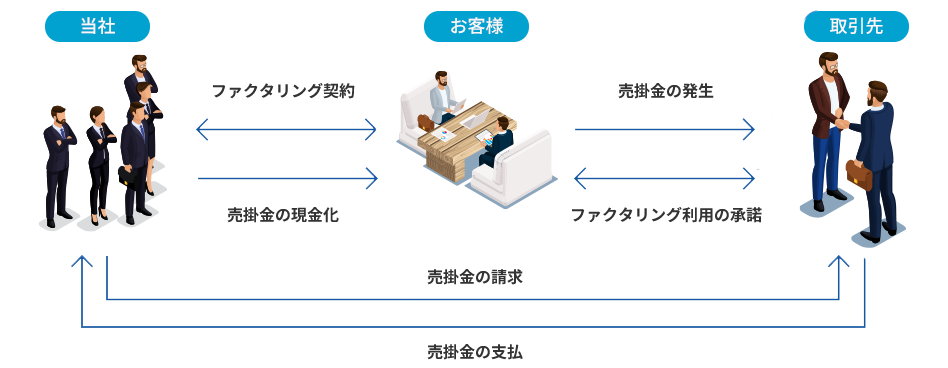

ファクタリングとは

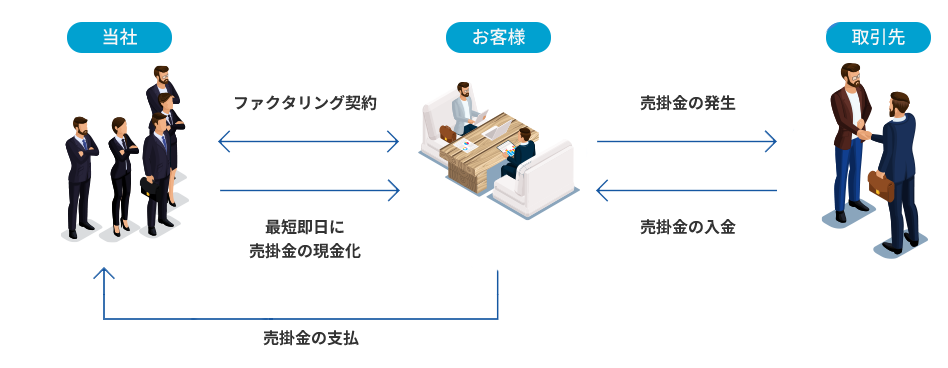

「売掛債権を買い取り現金化する金融取引」のことです。お客様と売掛先との間に発生した売掛債権を当社が買い取り、その管理と回収を行います。同時に取引先の信用を調査し、自社の判断にもとづいて未回収のリスクを引き受けます。

- 売掛金の管理や回収という経理業務から解放

- 未回収リスクの回避

- 銀行借入などに影響をおよぼしにくい

などのメリットがあります。当社では、通常支払期日まで現金化できない売掛金をお客様から買い取り、キャッシュフローを改善するサポートをいたします。

※取引先との通常の販売取引・営業活動により生じる受取手形および売掛金を売上債権、もしくは受取勘定と呼び、それらを売掛債権と呼びます。

ファクタリング契約

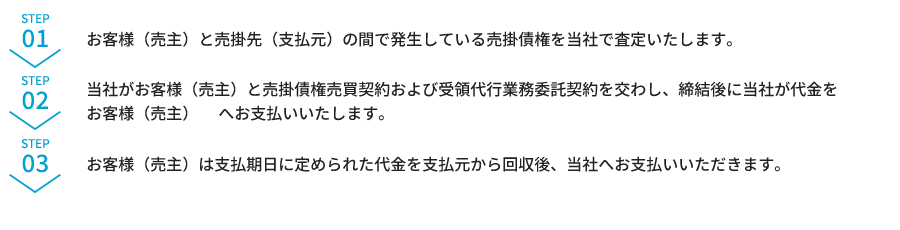

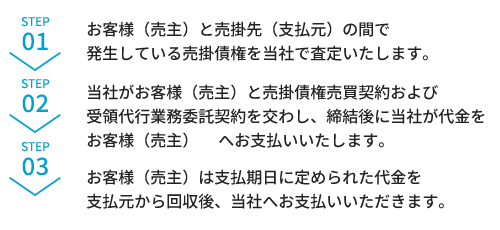

2社間ファクタリング

お客様(売主)と当社2社のみで交わす契約です。

売掛先(支払元)にファクタリング利用を知られることなく資金調達できます。支払元が契約にかかわらないため、よりスピーディーに着金が可能です。

受領代行業務の委託にともない売主の信用リスクを合わせて査定するため、買取手数料が3社間契約より高くなります。

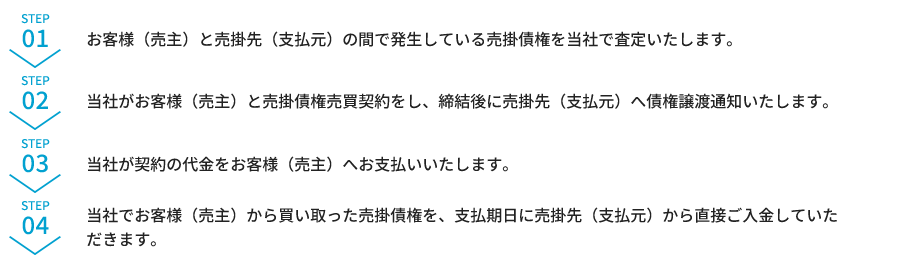

3社間ファクタリング

通常のファクタリング契約です。

お客様(売主)と当社の契約後に、売掛先(支払元)へ直接代金をお支払いいただきます。

売掛先(支払元)からご入金していただくことで、リスクを抑えられます。そのため、2社間ファクタリングに比べ手数料が安くなります。

売掛先(支払元)にファクタリングを利用していることが判ってしまいます。

ファクタリングの利点

最短で当日中に現金の調達が可能となります。急な出費にも対応でき、資金使途の制限もありません。事業拡大のための資金調達に使えます。

返済に対する責任範囲を限定する資金調達方式をノンリコースと呼びます。万が一、買い取りした債権が回収不能になったとしても、お客様に補償は求めません。

今後支払われる予定の売掛債権の売却ですので、融資(借入)とは異なります。そのため、企業の信用に影響なく、審査も融資と比較すると通りやすい傾向にあります。

お申込みの流れ

お電話・メールからお申込みいただけます。

電話受付 平日10:00~18:00

メール受付 24時間365日対応

ご要望や対象債権の詳細を確認するために、当社の担当者よりご連絡を差し上げます。

当社独自の審査を行います。状況に応じて、お客様に最適なプランを迅速にご提案いたします。

ご契約に必要な書類を確認の上、買い取りをいたします。

お客様の声

よくあるご質問

-

A.ファクタリングとは、お客様が所有される売掛金を売却していただく【売掛債権売買契約】です。融資やビジネスローンと違い「借り入れ(借金)ではない」という点が大きな違いです。メリットとしては、保証人や担保の必要がなく、信用情報機関への提供もないことが挙げられます。

-

A.法人・個人を問わずご利用いただけます。

-

A.業歴の期間を問わずご利用いただけます。

-

A.ご利用いただけます。ファクタリングは一般的な金融機関とは異なり、お客様の売掛先を査定いたします。赤字決算でも銀行融資やビジネスローンと比較して審査に通りやすい傾向にあります。

-

A.税金滞納中や債務超過といった場合でもご利用いただけます。

-

A.最短で即日審査・即日入金も可能です。

-

A.取引先に通知せずにご利用いただける「2社間ファクタリング」であれば、売掛先に知られることは基本的にありません。守秘義務を徹底しておりますのでご安心ください。

-

A.他社様をご利用されているお客様でも、同じ売掛債権でなければご利用可能です。